Viime vuoden dramaattisen jälkeen jäämisen vuoksi Helsingin pörssin tuloskausiodotus ensimmäiselle neljännekselle oli varsin vaisu. Ilmassa oli enemmän pelkoa kuin ahneutta, ennusteissa korostettiin loppuvuoden merkitystä ja ajatuksena oli ”kunhan tästä alkuvuodesta nyt selvittäisiin.” Kotimaan talous kynti syvällä ja media täyttyi uutisista, joissa puhuttiin pääsääntöisesti tulevista valtion budjetin leikkaustarpeista. Lakot, jotka huipentuivat keväällä pitkiksi seisokeiksi vientisatamissa, painoivat odotuksia erityisesti vientiyhtiöiden osalta. Euroopan taloutta hidastivat edelleen korkealle noussut korkotaso, Venäjän hyökkäyssota Ukrainaan ja Kiinan hidastunut talouskasvu, joka heijastui erityisesti saksalaiseen teollisuuteen. Tämä näkyi monen suomalaisen pörssiyhtiön tulosodotuksissa, koska meillä on hyvin Eurooppa-sidonnainen pörssi. Vahva Yhdysvaltain talouskasvu heijastuu meillä vain osaan yrityksistä, jotka kyllä sitten menestyivätkin ihan hyvin. Eli odotukset olivat vaisut, etten sanoisi pessimistiset tuloskauteen lähdettäessä. Tämä yleensä tarkoittaa, että sijoittajilla on kassaa varattuna mahdollisiin kurssilaskuihin ja tämä jo ennalta pehmentää mahdollisia kurssilaskuja.

Mitä sitten saatiin?

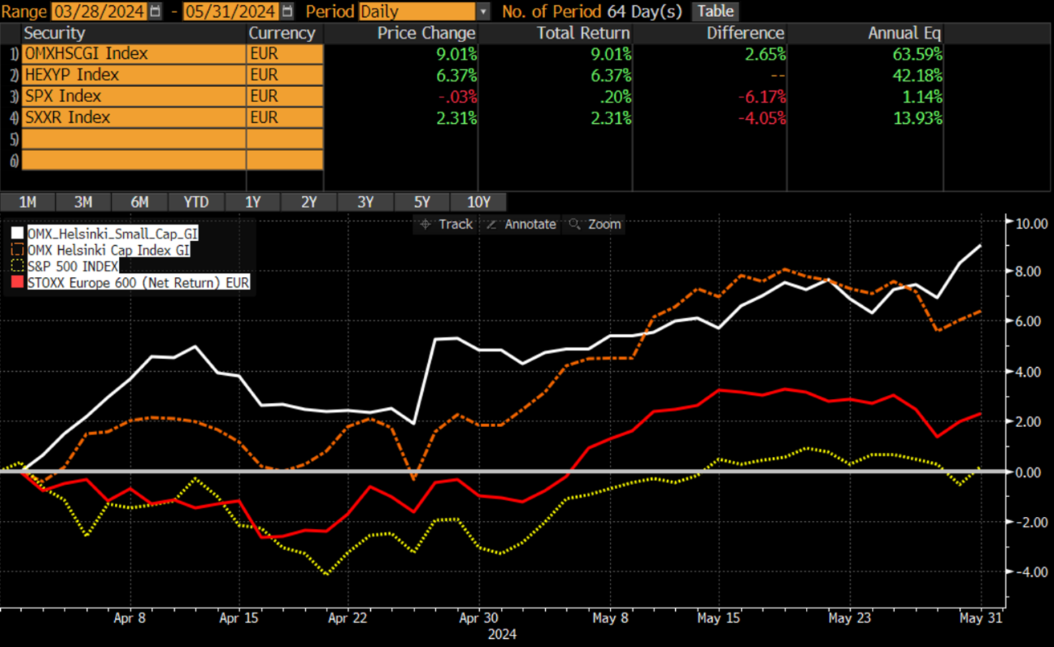

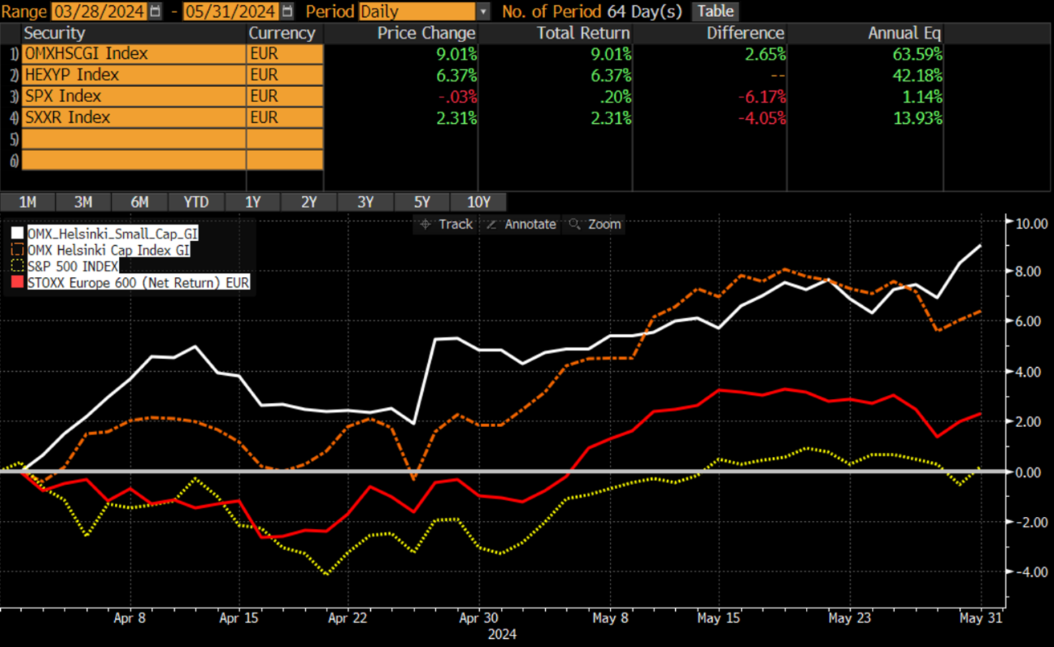

Tuloskauden aikana Helsingin pörssin portfolioindeksi kiipesi yli 6 % (31.3.-31.5.) peitoten selvästi S&P 500:n ja Stoxx 600:n kehitykset. Olivatko tulokset sitten noin positiiviset? Eivät lukutasolla, mutta kun odotukset ovat hyvin varovaiset (lue pessimistiset), jo se, että päästään kutakuinkin odotuksiin riitti kurssinousuun pitkän epävarman ajan jälkeen. Kokonaisuutena liiketulokset hieman laskivat, mutta kokonaislukujen tarkastelussa muutamalla suuryhtiöllä on niin iso paino, että niiden tuijottaminen on jokseenkin hyödytöntä. Liiketulokset laskivat viime vuodesta ja niiden oletetaan olevan laskussa vuositasolla tänä vuonna. Liikevaihdot pysyivät kutakuinkin paikoillaan huolimatta inflaation vaikutuksesta erityisesti liikevaihtoon. Ei siis todellakaan aihetta juhlaan, mutta niin vain kurssit päätyivät vahvasti nousuvireisiksi.

Kuva 1. OMX Helsinki Small Cap GI, OMX Helsinki Cap GI, S&P 500, STOXX Europe 600 kokonaistuottokehitykset euroissa huhti-toukokuussa 2024 (lähde Bloomberg).

Käydään läpi vähän sektoreittain ja yhtiökohtaisesti, mitä saatiin.

Positiiviset:

- Konepajat kokonaisuutena. Konepajat ovat laajasti mukana kansainvälisessä kaupassa ja niiden osuus myös Yhdysvaltain markkinoista on suhteellisesti suurempi. Tuloskauden tähtiä olivat jakautumassa oleva Cargotec ja edelleen vahvasti vihreän siirtymän hyödyistä hyötyvä Wärtsilä. Konecranes oli odotetun kaltainen ja se riitti, samoin Koneen kommenteissa näkyi orastavaa optimismia Kiinan suunnalta. Metso etenee vahvasti kaivosteollisuuden investointien perässä, vain Valmetin asiakkaiden investointihalukkuus on jäissä ja Valmetin uudet tilaukset jäivät vaisuiksi. Kokonaisuutena konepajasektori näyttelee isoa roolia Helsingin pörssissä ja konepajayhtiöt ovat tehneet oikeita valintoja viime vuosina. Cargotecin jakautuminen on lopulta hyvä esimerkki fokusoitumisen hyödyistä osakkeenomistajille. Nyt jokainen voi itse päättää, mitä yhtiötä haluaa pitkällä aikavälillä omistaa ja jakaa omistuksensa haluamansa mukaan. Arvostustasot ennen tuloskautta olivat selvästi ruotsalaisia verrokkeja alemmat ja sitä ne ovat edelleen, joskin arvostuseroa on hieman kurottu umpeen. Osassa konepajoissa arvostukset alkavat kolkutella kohtuullisen korkeita tasoja, mutta kokonaisuutena sieltä löytyy vielä kohteita esimerkiksi meidän Arvo Suomi -rahastoon.

- Pankit ja rahoitus. Korkeampien keskuspankkikorkojen aikana pankkien rahoituskate jauhaa todella kauniisti rahaa osakkeenomistajille. Lainakorot nousevat, mutta ihmiset pitävät rahojaan nollakorkoisilla talletustileillä, tämä laiskuus sataa suoraan osakkeenomistajien laariin. Yllätyksenä on ollut luottotappioiden vähäinen määrä. Vaikka esim. Suomen taloudessa on ollut haasteita, pankkien luottotappiot ovat pääsääntöisesti jääneet hyvin maltillisiksi. Samalla pankkien arvostus suhteessa niiden tuloskuntoon on ollut erittäin alhainen, mainittakoon mm. Nordean p/e-luku on alkanut 7:lla. Yhtiön osinkotuotto on ollut 8-9 % luokkaa ja toiminta on hyvin hajautunut Pohjoismaihin. Myös varainhoitosektori Suomessa teki erittäin hyvää tulosta, joskin kiinteistösidonnaiset tuotteet painoivat tiettyjen varainhoitotalojen tuloksia. Korkeammat korot ovat tarjonneet asiakkaille parempaa alhaisen riskin tuottoa, ja tästä ovat myös varainhoitajat ottaneet osansa.

- Metsäteollisuus alkaa päästä vauhtiin. Viime vuoden karmeuden jälkeen sellun hinnannousu on kiihtynyt kevään mittaan. Tämä näkyi mm. Stora Enson annettua yllättäen positiivisen tulosvaroituksen. UPM:n tulosta heikentävät H1:llä lukuisat huoltoseisokit, mutta loppuvuoden aikana koneiden päästessä vauhtiin korkeampi sellun hinta tulee näkymään myös viimeisellä rivillä. Arvo Suomi -rahaston suurin yksittäinen sijoitus tällä hetkellä on UPM ja olemme ottaneet myös Stora Ensoa salkkuun.

- Pitkin talvea on puhuttu mahdollisista yritysostokohteista Helsingin pörssistä. Purmosta ostotarjous tällä tuloskaudella saatiin ja viime päivinä on ollut huhua myös kilpailevan ostotarjouksen mahdollisuudesta. Näitä voi tulla vielä muitakin ennen lomakauden alkua ja ainakin loppuvuoden aikana.

Neutraalit tuloskommentit:

- Tähän luokkaan menee suurin osa pörssiyhtiöistä. Mikäli yhtiö on kotimarkkinasidonnainen, kehitys oli hieman heikompaa. Jos oli enemmän länteen päin kallellaan, kehitys oli hieman parempaa. Mainittakoon suurista yhtiöistä Nokia, jonka tuloksen pelastivat suuret patenttituotot, kun verkkoliiketoiminta laahasi edelleen. Mutta kokonaisuutena sekään ei enää tuottanut uusia pettymyksiä. Vaisuhkoihin ennusteisiin pääseminen riitti monelle yhtiölle tällä kertaa kurssinousuun, koska yhtiöiden arvostukset Helsingin pörssissä olivat valahtaneet todella alhaisiksi.

Negatiivisimmat yllätykset:

- Uusiutuvien biopolttoaineiden valmistaja Neste on kohdannut suuria haasteita kilpailijoiden nousevan kapasiteetin kanssa. Vuosi sitten pääomamarkkinoilla yhtiö itsekin varoitti nousevasta kapasiteetistä. Silloin osakekurssi laski noin 15 %, mutta yhtiö itse vakuutti myöhemmissä ohjauksissaan marginaalien pitävän kohtuullisen hyvin. Näitä ennusteita markkina sitten käytti ja Nesteen osake näytti talven ja kevään aikana tulosperusteisesti hyvin edulliselta. Mutta, mutta….ensin Q4/2023 raportin jälkeen laskettiin marginaaliennusteen alalaitaa, sen jälkeen Q1/2024 raportti oli selvästi alalaidan alla ja tulos oli iso pettymys. Tästä muutama viikko, niin kerrottiin toimitusjohtajan vaihdoksesta ja siitä hetki, niin myös uusiutuvien biopolttoaineiden vetäjä vaihtui. Tästä vajaa viikko ja yhtiö laski koko vuoden ohjeistustaan rajusti. Eli viimeiset 6-8 kuukautta on markkina Nesteen osalta muuttunut hyvin rajusti. Uuden kapasiteetin myötä raaka-aineiden hinta on noussut ja myytävän tuotteen hinta on laskenut. Tämä iskee molemmille poskille marginaalissa. Nesteen osakkeenomistajien kannalta on hankala paikka, sillä tiedämme, että lentoyhtiöt tulevat tulevina vuosina kasvattamaan todella merkittävästi biopohjaisen lentopolttoaineiden (SAF) määrää, jossa Nesteellä on erinomainen markkina-asema. Nyt joudumme sulattelemaan tätä markkinan ylikapasiteettia, jotta vuosina 2027-30 olemme mukana toimittamassa yhä kasvavia määriä lentokoneiden biopolttoaineita. Olemmeko lyhyen vai pitkän aikavälin sijoittajia, tässä on paikka näyttää, kumpaan joukkoon kuuluu. Ellei sitten ole sitä mieltä, että sijoituscase on rakenteellisesti muuttunut huonommaksi.

- Muita negatiivisia uutisia tuli muutamilta pienyhtiöiltä, jotka erinäisistä syistä joutuivat varoittamaan tuloksestaan. Esimerkkeinä KH Group, Enersense ja OmaSp. Lisäksi yhtiöt, jotka joutuvat nyt hankkimaan rahoitusta, joutuvat todelliseen syöksykierteeseen osakekurssinsa kanssa. Näin kävi mm. Exel Compositesille, joka joutui järjestämään markkina-arvonsa kokoisen merkintäoikeusannin ja sen takia yhtiön osakekurssi sukelsi rajusti. Yhtiöiden kannattaa todella miettiä, kannattaako rahoitus hankkia pakkotilanteessa suunnatulla annilla vai merkintäoikeusannilla. Tärkein asia on se, ettei yritystä saisi ajaa sellaiseen pakkorakoon, jossa osakeanti on pakko järjestää.

Kokonaisuutena tuloskausi oli odotetun vaisu, mutta juuri se tekee siitä kurssimielessä mielenkiintoisen. Kun ilman varsinaisia positiivisia uutisia noustaan kahdessa kuukaudessa indeksitasolla yli 6 % , kertoisiko pörssi taas omaa ennustevoimaansa käyttäen, että olemme menossa kohti parempia aikoja Helsingin pörssissäkin. Viime aikoina on mediassa esiintynyt niin monia pessimistisiä lausuntoja Helsingin pörssiä kohtaan, etten ihmettelisi, että koimme juuri viimeisen parin kuukauden aikana ratkaisevan käännekohdan positiivisempaan suuntaan.

Arvostukset ovat historiallisessa perspektiivissä hyvin maltillisia, korot eivät Euroopassa ole enää nousussa, inflaatio on rauhoittunut ja maailmantalous ei taaskaan, peloista huolimatta, vajonnut edes taantumaan. Tältä pohjalta on suomalaistenkin pörssiyhtiöiden hyvä ponnistaa eteenpäin ja toivottavasti uskaltaa myös investoida tulevaisuuteen. Osinkovirran puolesta Helsingin pörssin suuryhtiöt ovat aatelisia monesta näkökulmasta. Propriuksen rahastotkin ovat saaneet osinkoja ja niitä on jo sijoitettu ja tullaan sijoittamaan taas yhtiöihin töitä tekemään. Micro Finland -rahasto saavutti lähtöarvonsa vaikean viime syksyn jälkeen juuri toukokuun lopulla ja 15.4. startannut Arvo Suomi -rahasto pääsi mukavasi liikkeelle positiivisessa hengessä. Tässä tuloskausikommentit alkuvuoden ajalta, palaamme kirjoituksin heinä-elokuussa, jos lukijamme ehtivät kesälaitumilta päätteiden tai puhelinten ääreen markkinakommentteja lukemaan.

Koko Proprius Partnersin henkilökunnan puolesta toivotan kaikille lukijoillemme erinomaisen aurinkoista kesää!