Kesällä saimme viimein Euroopan keskuspankin heräämään ja aloittamaan koronlaskut, joita erityisesti Suomen kotimarkkinat kipeästi kaipaavat. Syksyn aikana koronlaskut ovat jatkuneet ja jatkuvat edelleen. Tämä ei vielä näy kovin merkittävästi kysynnässä tai yritysten arvostuksissa, mutta tulee antamaan helpotusta sekä rahoituskustannuksiin, että myös yritysten arvostuksiin. Syksylle oli odotuksia elpyvistä tuloksista paikallaan pysyneen kevään jälkeen. Kantaluvut viime vuodelta helpottuvat pitkin syksyä, joten indeksitasolla tuloskasvuun päästiin jo, mutta liikevaihtojen kasvu jäi hyvin vaatimattomaksi. Selvä kahtiajakautuminen tapahtui myös Helsingin pörssin yhtiöissä ja meillä löytyi sekä todellisia ilonaiheita että pettymyksiäkin.

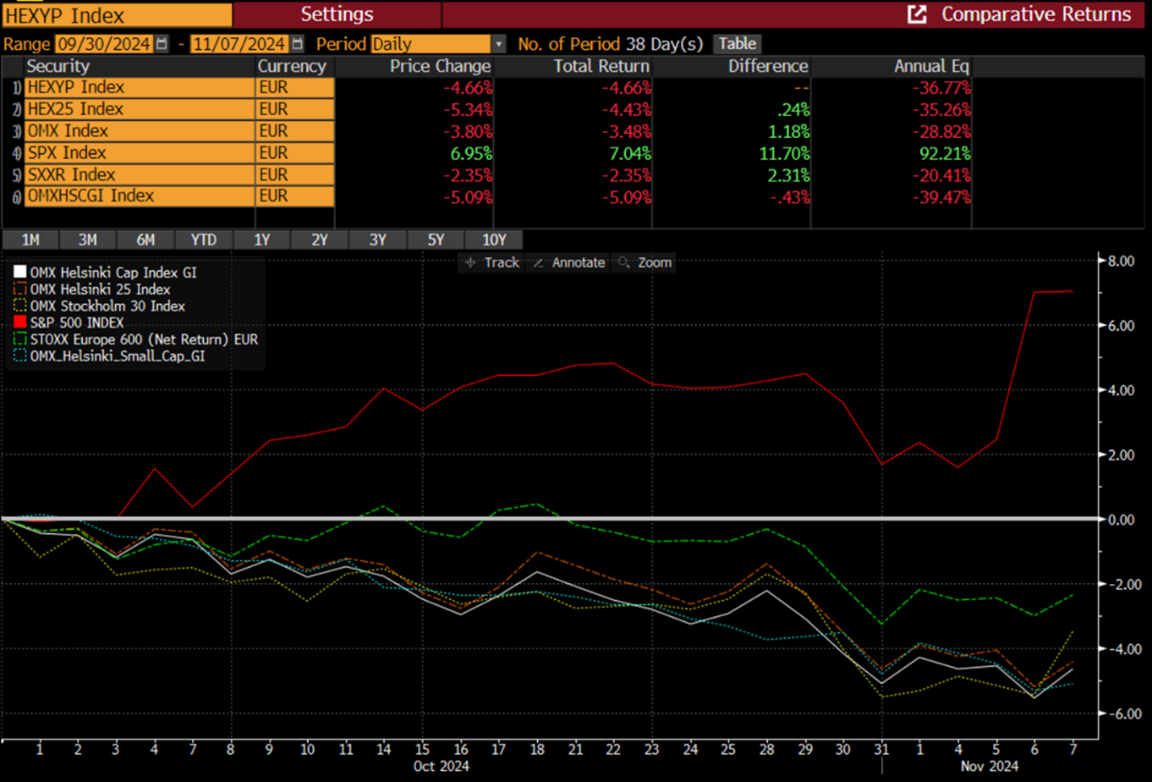

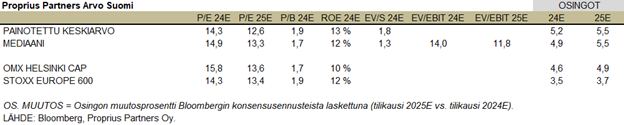

Kuva 1: Euroopan ja Yhdysvaltojen osakeindeksien kehitykset syyskuun alustsa

Tuloskaudella ainoa voittaja oli Yhdysvaltain pörssi ja sekin osaltaan vaalituliksen ansiosta. Suomi noudatteli eurooppalaisten pörssien suuntaa.

Ennen tuloskautta koettiin tulosvaroitusten suma, joka koski erityisesti pienempiä yhtiöitä ja niissäkin painopiste oli kotimarkkinayhtiöissä. Esimerkiksi hyvin monet IT-palveluyhtiöt varoittivat kysynnästä ja heikkenevästä tuloksesta. Näiden varoitusten taustalla oli usein myös rahoitusvaikeuksia tai muuten epäonnistuneita kasvuhankkeita. Osakemarkkinoiden reaktiot negatiivisiin tulosvaroituksiin olivat voimakkaita, selvästi sijoittajat ”heittivät pyyhkeen kehään” joissakin yhtiöissä, ja heikon likviditeetin vallitessa osakekurssi suorastaan rojahti alas.

Varsinaisen tuloskauden pyörähtäessä käyntiin saatiin isoimmilta yhtiöiltä pääsääntöisesti odotukset täyttäviä raportteja. Ei kovaa kasvua, mutta ei suuria pettymyksiäkään. Pörssin suuret konepajat menivät pääosin positiiviseen laariin. Maailmantalouden kasvussa mukana olevat Cargotec, Kalmar, Konecranes tekivät hyvällä marginaalilla nykyistä tilauskantaansa ja mikä tärkeintä, myös uudet tilaukset kasvoivat odotettua paremmin. Eli suomalaiset konepajat ovat hyvin mukana esimerkiksi Yhdysvaltain talouskasvussa. Nämä yhtiöt saavuttivat osakekursseissa all-time-high tason, joten suomalaista osaamista voi ylpeydellä katsoa näiden firmojen omistajina. Konepajoista Wärtsilä oli tulokseltaan odotettua parempi, mutta odotettua pienempi tilauskertymä veti kurssin jyrkkään laskuun. Valmetin kohdalla taas koettiin kummallinen tiedotusepisodi, kun kesällä annettiin positiivinen tulosvaroitus ja nyt palattiin lähtöpisteeseen. Luottamusta Valmetin toipumiseen se ei varsinaisesti parantanut. Kone meni aika lailla odotetusti sekä hitaan kasvun että tuloksen osalta.

Kuva 2: Konecranes Oyj kurssikehitys 10 vuotta

Toinen positiivinen ja iso sektori Helsingin pörssissä on rahoitus. Pankeista Nordea, Aktia ja vakuutuspuolella Sampo tekivät erittäin vahvaa tulosta korkojen laskusta huolimatta. Pankeilla luottotappiot olivat erittäin alhaiset ja Sampo näyttää saaneen Topdanmarkin yritysostosta lisää kasvuvaihdetta. Pankeista vain Oma Sp nosti luottotappiovarauksiaan, ja tulos sitä kautta putosi merkittävästi. Propriuksen Arvo Suomi -rahastolle Nordea ja Sampo edustivat merkittävää osaa salkusta, joten odottelemme runsaita osinkoja keväällä näiltä yhtiöiltä.

Kolmas vahva tuloksenteon sektori oli terveydenhuolto. Yksityiset terveydenhuoltoyhtiöt ovat päässeet vahvaan tuloskuntoon viime vuosien tulosparannusohjelmien myötä. Terveystalon ja Pihlajalinnan tulokset ylittivät odotukset, ja kasvava epävarmuus hyvinvointialueiden taloudesta lisää näiden yritysten mahdollisuuksia tulevaisuudessa. Menneiden vuosien epäonnistuneet ulkoistussopimukset sairaanhoitopiirien kanssa ovat nyt erääntymässä ja mahdollisia uusia sopimuksia tehdään erilaisella tavoiteasetannalla. Suomen väestökehitys johtaa vääjäämättä siihen, että yksityisten terveydenhuoltopalveluiden kysyntä tulee kasvamaan, ja tärkeää on myös heidän kykynsä tuottaa palveluja tehokkaasti. Propriuksella on molempia yhtiöitä Micro Finland -rahastossa ja Terveystaloa Arvo Suomi -rahastossa. Myös Orionin tulos oli saatujen Nubeqa-maksujen myötä vahva, ja pitkään vaivalloisesti edenneen Oriolan käänteestä, on nähtävissä pieniä merkkejä.

Nostaisin vielä yhden sektorin positiivisemmasta päästä, nimittäin elintarvikesektorin. Joko ennusteet oli lyöty niin alas, että ylittäminen oli helppoa, tai sitten hidastuvan inflaation olosuhteissa saadaan hyötyä kohonneista hinnoista. Lihantuottajat Atria ja HKFoods tekivät selvästi odotettua paremmat tulokset, samoin juomavalmistaja Olvi. Tässäkään sektorissa kehitys ei ollut yhtenäistä, sillä esimerkiksi juomayhtiö Anora teki todella heikon tuloksen, kun alkoholijuomien kulutus laskee Pohjoismaissa. Hyvä terveydelle, huono Anoralle.

Elintarvikesektoriin liitännäisistä kaupan alan yhtiöistä Kesko säilytti tuloskuntonsa päivittäistavarakaupassa ja antoi rohkaisevia merkkejä rakennusmateriaalien kaupasta Pohjoismaissa. Pohjakosketus taidetiin kokea kesällä. Vastaavasti vaatekaupan Lindex varoitti tuloksestaan ennen tuloskautta, ja käytettyjen autojen kauppias Kamux jatkoi heikkoa kehitystään pääsääntöisesti sisäisistä syistä. Eli hyvin vaihtelevia ovat trendit saman sektorin sisällä. Keskosta (runsaasti Arvo Suomessa) päästään sujuvasti rakennusteollisuuteen, jossa rakentamisen lama jatkuu. Uusia asuntoja menee todella hitaasti kaupaksi ja kyse on enemmän selviytymisestä kuin varsinaisesta liiketoiminnan kasvattamisesta. Kiinteistösijoittajissa Citycon ja Kojamo odottavat saavansa pikkuhiljaa apua rahoituskustannusten laskusta.

Negatiivisin kehitys suhteessa odotuksiin koettiin metsäteollisuudessa, jossa laskeneet sellun hinnat erityisesti Kiinassa löivät läpi syksyn tuloksiin. UPM joutui varoittamaan ja Stora Ensokin jäi odotuksista. Sellun hinnassa hyvää on toki se, että se vaihtelee voimakkaasti, mutta tällä hetkellä erityisesti Suomessa toimivat metsäyhtiöt ovat vaikeuksissa tuloksenteon kanssa korkean puun hinnan ja laskeneiden lopputuotteiden hintojen vuoksi . Pakkausyhtiö Huhtamäki sen sijaan löi pöytään vahvat luvut ja otti osansa globaalista olemassaolostaan. Eli tässäkin sektorissa sekä hyvää että huonoa; meillä Arvo Suomessa on sekä UPM:ää että Huhtamäkeä.

Teknologiasektorilla koettiin jännittynyttä odotusta, josko siellä oltaisiin päästy mukaan maailmalla menestyvään tekoälyboomiin. Valitettavasti odotuksissa petyttiin. Liikevaihtojen kasvussa ainoastaan Qt ylsi jonkinlaiseen kasvuun, mutta sekin jäi odotetusta ja ohjeistusta täsmennettiin alaspäin. Tulosmielessä positiivisia olivat lähinnä WithSecure (jonka liikevaihto-ohjeistusta tosin laskettiin) ja F-Secure. Isoimmat eli Nokia ja Tietoevry olivat hitaan kasvun ja odotettujen tulosten tiellä. Tähän sektoriin toivoisi Helsingin pörssiin lisää toimijoita, kesällä Lifeline SPAC:n kautta kuoriutunut Canatu voisi olla tällainen.

Helsingin pörssin suurin pudottaja kilpailun tämän vuotinen selvä voittaja on Neste. Marginaali on laskenut uusiutuvissa biopolttoaineissa kolmannekseen alkuvuoden odotetusta ja samalla tulosvaroituksia on eri syistä tullut peräti neljä. Johto on nyt vaihtunut, ja yhtiöltä odotetaan vastauksia, millä keinoilla syöksykierre saadaan oikaistua. Valitettavasti näyttää käyneen niin, että monivuotinen kilpailuetu uusiutuvien biopolttoaineiden tuotannossa ja raaka-aineiden hankintaketjussa on menetetty, ja biopolttoaineiden kasvun myötä kilpailu on tullut kuvaan. Tämä on sekä nostanut raaka-aineiden hintaa, että laskenut lopputuotteiden hintaa. Lisänä ovat vielä olleet tekniset ongelmat tuotantolaitoksissa ja eri valtioiden lievennykset sekoitevelvoite Lentokoneiden käyttämän uusiutuvan polttoaineen käyttäjämääräykset kasvavat voimakkaasti tulevina vuosina, mutta juuri tällä hetkellä tarjontaa on enemmän kuin kysyntää. Nesteen kannalta on olennaista, että kysyntä-tarjontatilannetta saadaan muutettua.

Toinen heterogeeninen ja hajanainen joukko oli pörssin pienyhtiöt. Joukossa on paljon kotimarkkinoista riippuvaisia yhtiöitä ja niiden kurssit kehittyivät varsin heikosti. Joukossa oli myös hyvään kasvuun päässeitä, kuten esimerkiksi Harvia. Eli valinnaisuus tulee edelleen kasvamaan tässä joukossa, ja osakekurssikehitys ei kaikissa tapauksissa vastaa tuloskehitystä. Tuloskauden loppupuolella oli taas havaittavissa selvää pakoa pienyhtiöistä, mikä laski joidenkin yhtiöiden osakekursseja tarpeettoman voimakkaasti. Eli osakevalintaa puhtaimmillaan.

Kurssikehitykseltään Helsingin pörssin tuloskausi oli mollivoittoinen. Laskimme lokakuun alusta vajaat 5 % muun Euroopan mukana. Valopilkkuina mainitut konepajat Cargotec, Konecranes ja Kesko. Selkeästi heikoimmat kehitykset kirjattiin metsäyhtiöillä ja Nesteelle. Pienissä yhtiöissä Kempower, Kamux, Anora ja Talenom olivat kovimman paineen alla.

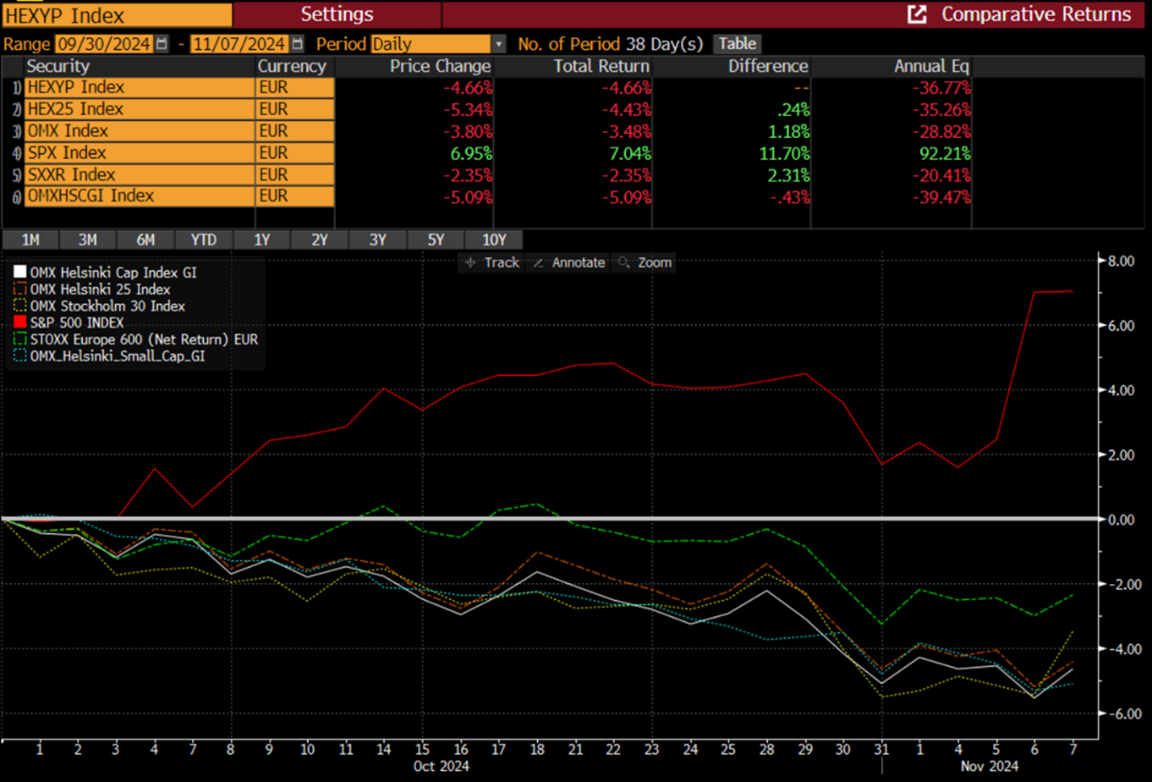

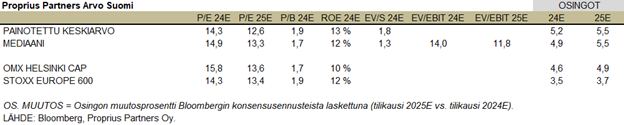

Vaikka Q3/2024 tuloskausi ei tarjonnut vielä mitään riemumarssia, oli kuitenkin hyvää se, että monelta osin varsinkin suuremmissa yrityksissä odotukset saavutettiin. Tämä yhdistettynä Helsingin pörssin historiaansa nähden edulliseen arvostustasoon pitäisi tarjota parempaa tuottoa tulevaisuudessa. Esimerkiksi Arvo Suomi -rahastomme tämän vuoden odotettu p/e-luku on n. 14, ensi vuonna 12,6 ja osinkotuotot 5,2 % ja 5,5 %. Tulostuottona ensi vuoden p/e-luku tarkoittaisi lähes 8 % tuottoa, josta osinkoina jaetaan omistajille 5,5 %. Kasvu ei ole teknologiapörssien vetoista, mutta ”bondimaisille” osakesijoittajille tämä on varsin houkutteleva tilanne.

Kuva 3: Proprius Partners Arvo Suomi -rahaston tunnusluvut

Arvo Suomi -rahaston tunnusluvut vs. markkina

Pienyhtiöissä haemme kasvua, ja ensi vuodelle analyytikot odottavatkin (niin mekin) merkittävää tuloskasvua ilman merkittävää liikevaihtojen kasvua. Jos liikevaihdot alkavat vielä kasvaa, olisi sillä huomattava vaikutus arvostuskertoimiin. Tällä hetkellä Suomi-sijoittajalta vaaditaan lehmän hermoja ja hyviä vatsahappoja, mutta toisaalta tuotto-odotus tulevaisuuteen näyttää näillä arvostustasoilla varsin houkuttelevalta.